給与は上がっているのに、将来の不安は消えない…。そんな中で「インデックス投資」を始めたものの、「このまま積み立てるだけでいいのだろうか」と疑問を持つ人は少なくありません。

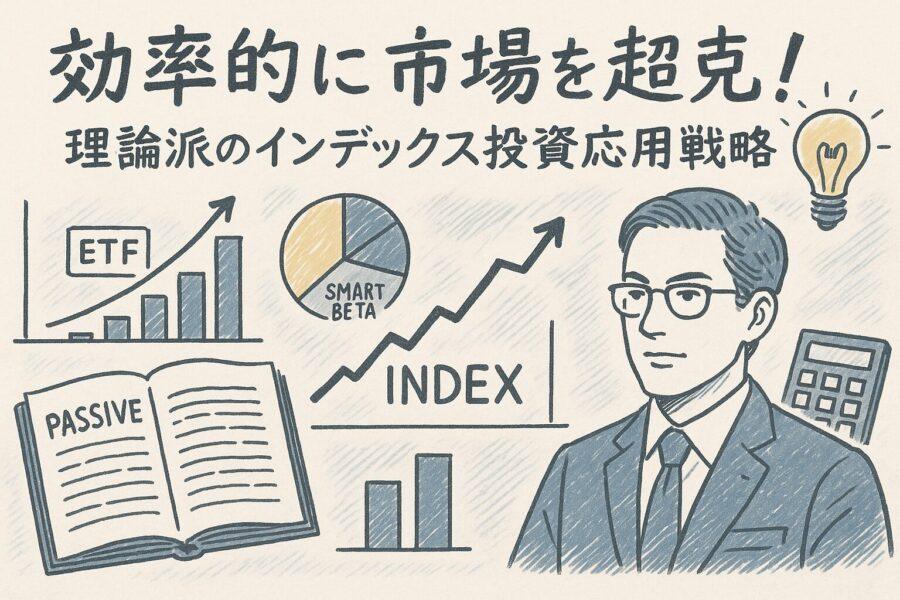

本記事では、経済理論に基づいてインデックス投資を理解し、効率的に“市場を超克”する方法を詳しく解説します。30〜45歳の会社員や共働き世帯など、時間と資産を効率的に使いたい層に向けて、再現性と理論性を兼ね備えた投資アプローチを提示します。

投資の本質を見失わず、感情に流されず、長期的に安定した成果を得たい方に最適な内容です。

1.インデックス投資の理論的背景:なぜ“市場を超える”は難しいのか

インデックス投資の根幹には、「効率的市場仮説(Efficient Market Hypothesis:EMH)」があります。これは、公開情報はすべて株価に織り込まれているため、長期的に市場平均を上回るリターンを得ることは極めて難しいという考え方です。

1970年代にユージン・ファーマが提唱し、以後、金融経済学の基礎理論として定着しました。つまり、市場平均を取ることこそが合理的な投資行動とされ、「市場=最適解」とする考え方です。

この理論は、ノーベル経済学賞を受賞したウィリアム・シャープが示した「CAPM(資本資産価格モデル)」にもつながります。 シャープの研究によると、アクティブ運用の平均リターンは必然的にパッシブ運用を下回るとされており、これがインデックス投資の理論的優位性の根拠です。

ただし、現実の市場は理論通りには動きません。情報の偏在や投資家心理、政策変更、テクノロジーの進化などにより、市場は常に“ゆらぎ”を抱えています。ハーバード・ビジネス・スクールのBrownら(2023)の研究によれば、インデックス投資の拡大が市場価格そのものに影響を与える可能性も指摘されています。

つまり、インデックス投資が普及するほど、市場の価格形成が部分的に「非効率」になるという逆説的な状況が起きているのです。このような「ゆらぎ」や「非効率」を理解し、理論を踏まえたうえで現実に適応することが、理論派投資家が市場を効率的に超克する鍵といえます。

2.現実データが示すパッシブ運用の実効性と限界

モーニングスター(2024年)の分析では、過去10年間でアクティブ運用ファンドの約80%が市場平均を下回っています。

この結果は、シャープ(Stanford University)の「The Arithmetic of Active Management」で述べられているように、アクティブ運用全体の平均はパッシブを上回れないという数理的原理を裏付けるものです。

一方で、パッシブ運用にも課題はあります。主な注意点は次の3点です。

- インデックス構成銘柄の偏り

時価総額加重方式では、人気銘柄に資金が集中しやすく、一部の大型株が指数全体を左右します。 - バリュエーションの歪み

好調な銘柄ほど比率が高くなり、割高株への偏りが生じる傾向があります。 - 市場下落への受け身性

市場全体が下落しても機械的に保有し続けるため、暴落局面では損失を被りやすくなります。

特にS&P500では、GAFA+Teslaといった一部の超大型株が指数の約30%を占めるなど、分散効果の低下が懸念されています(Vanguard, 2023)。

そのため、理論派の投資家の多くは「スマートベータ」や「ファクター投資」を活用しています。これらは、市場全体を模倣しつつ、特定の要因(バリュー、モメンタム、クオリティなど)を重視することで、合理的に非効率を取り込む戦略です。

効率的市場仮説を否定せず、その枠組み内で現実のゆがみを補正する。このアプローチこそ、理論派のインデックス投資家が目指すべき“応用”の形といえます。

3.応用戦略:理論派が取るべきインデックス投資の“ひと工夫”

理論派投資家は「市場に勝つ」よりも、「市場を最大限に活用する」ことを重視します。

ここでは、代表的な3つの応用戦略を紹介します。

アセットアロケーション(資産配分)の最適化

モダン・ポートフォリオ理論(MPT)によれば、資産間の相関を考慮して分散すれば、同じリターンでリスクを下げることができます。

国内株・海外株・債券・REITをバランスよく組み合わせることで、リターンの安定性を高めることが可能です。単なる分散ではなく、「相関の低い資産」を選ぶことが肝心です。

スマートベータの活用

「バリュー重視」や「モメンタム重視」など、ファクター分析をもとにリスクプレミアムを狙うETFを組み入れる方法です。完全なアクティブ運用ではなく、理論とデータに基づく半自動的戦略として、長期的な優位性が確認されています。

リバランスの自動化

こちらも、重要な応用戦略の一つです。資産構成が変動した際に、あらかじめ決めた比率に戻す仕組みを導入することで、「安く買い、高く売る」を自動的に実践できます。感情による判断ミスを避けられるため、心理的負担を減らすことにもつながります。

時間に限りがある会社員でも、ロボアドバイザーや自動積立を活用すれば、理論的な投資を継続できます。

為替やコストへの意識

海外ETFでは信託報酬や為替ヘッジの有無がパフォーマンスに影響します。また、NISAなどの税制優遇制度を活用すれば、手取りリターンを高められます。コスト削減こそ、理論派投資家が「市場を超克」できる重要な要素です。

4.リスク・注意点:インデックス応用戦略で見落としがちな落とし穴

応用的なインデックス投資には、慎重さも求められます。

1.過度なテーマ集中

スマートベータや特定のファクターに偏ると、分散効果を失いかねません。理論に基づいても、短期的なリターンに惑わされると本末転倒です。

2.心理的バイアス

プロスペクト理論によると、人は損失を利益の約2倍強く感じる傾向があります。暴落局面で恐怖から売却してしまう「損失回避行動」は、インデックス投資の長所を損ないます。このため、自動化とルール運用を取り入れ、感情を投資判断から排除することが推奨されます。

3.情報過多のリスク

SNSや動画で氾濫する情報の中には、理論的根拠がないものも少なくありません。情報源を「金融機関・学術論文・業界団体」に限定し、エビデンスファーストの姿勢を持つことが重要です。 VanguardやMorningstarのレポートは、その点で信頼性の高い情報源です。

理論派投資家にとっての最大の強みは、データと理論に基づき「再現性ある判断」を積み重ねることです。 市場のノイズに振り回されず、長期的に合理的な行動を続けることが、市場を効率的に超える唯一の道といえるでしょう。

5.まとめ

インデックス投資の目的は、市場に勝つことではなく、市場を科学的に活かすことです。

効率的市場仮説を理解し、スマートベータや自動リバランスなどの理論的応用を組み合わせることで、安定と成長を両立できます。

情報を見極め、感情に左右されないルール運用を継続することが、長期的な成果につながります。まずは、低コストのインデックスETFを1本選び、月1万円から自動積立を始めてみましょう。 行動こそが、理論を現実の成果へ変える第一歩です。

参考文献

- William F. Sharpe, The Arithmetic of Active Management, Stanford University. https://web.stanford.edu/~wfsharpe/art/active/active.htm

- Vanguard, The Case for Low-Cost Index-Fund Investing. https://www.vanguard.co.uk/content/dam/intl/europe/documents/en/whitepapers/the-case-for-low-cost-index-fund-investing-uk.pdf

- Morningstar, Active vs. Passive Funds by Investment Category. https://www.morningstar.com/business/insights/blog/funds/active-vs-passive-investing

- Brown, Z. Y. et al. (2023), Why Do Index Funds Have Market Power?, Harvard Business School. https://www.hbs.edu/ris/download.aspx?name=24-019.pdf

- Wharton School, Active vs. Passive Investing: Which Approach Offers Better Returns? https://executiveeducation.wharton.upenn.edu/thought-leadership/wharton-wealth-management-initiative/wmi-thought-leadership/active-vs-passive-investing-which-approach-offers-better-returns/